作者:André Dragosch,Bitwise欧洲区研究主管;翻译:金色财经xiaozou

"若存疑虑,拉长时间轴观察"

这是我们最新一期Bitwise季度市场报告中的关键图表精髓。

该数据清晰揭示了当前的普遍趋势,甚至能解释本轮比特币周期的特殊性(数据由River提供)。

1、解读"财富大转移"本质

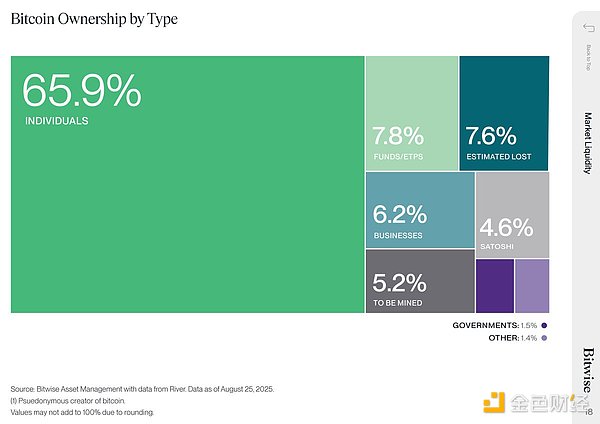

核心关键点在于:比特币正从早期散户投资者流向机构投资者(基金/交易所交易产品)、企业乃至政府实体。

与历史上其他传统资产类别不同,比特币的普及路径始于密码朋克和早期参与者等散户投资者,随后才迎来家族办公室、基金经理、ETF等机构投资者的首次布局。

即便至今,散户投资者占比仍约达66%,意味着绝大多数比特币仍由非机构投资者掌控(参见上图矩阵分布)!相比而言,美国13F文件最新数据显示,传统资产类别中机构投资者的配置比例显著更高。

观察主流传统金融ETF的机构持仓占比:

iShares 20年期以上国债ETF(TLT)机构持仓 79%;

SPDR标普500 ETF(SPY)机构持仓 58%;

SPDR黄金ETF(GLD)机构持仓 36%。

对比美国银行全球基金经理最新调查:当前加密资产(含比特币及其他代币)的平均配置比例仅为0.4%。(补充:IBIT的机构持仓占比目前仅为26%……)

由此可见,正如行业常言"我们仍处早期阶段",机构采纳尚在萌芽期。

但不可否认,一场从散户向机构的大规模财富转移正在发生。从早期持币散户到机构投资者的财富迁移将带来多重影响,其深远程度可能超乎想象:

2、比特币普及:趋势与周期规律

(1)趋势

首先明确:这种转移不会一蹴而就,而是长期趋势。

现实情况是:大部分比特币处于非流动状态,正被长期持有。仅约14.5%的比特币供应量存放在Coinbase或币安等交易所具备相对流动性,其余资产存储在链下钱包保持非流动状态。

若缺乏经济激励,比特币财富不会自动发生转移。

许多早期持有者设定心理价位(如100万美元/BTC)或经济目标(如"购房资金")作为出售比特币的触发条件,这远高于当前约11.5万美元的市场价。要吸引这些非流动代币进入市场(即交易所),比特币价格需大幅上涨。

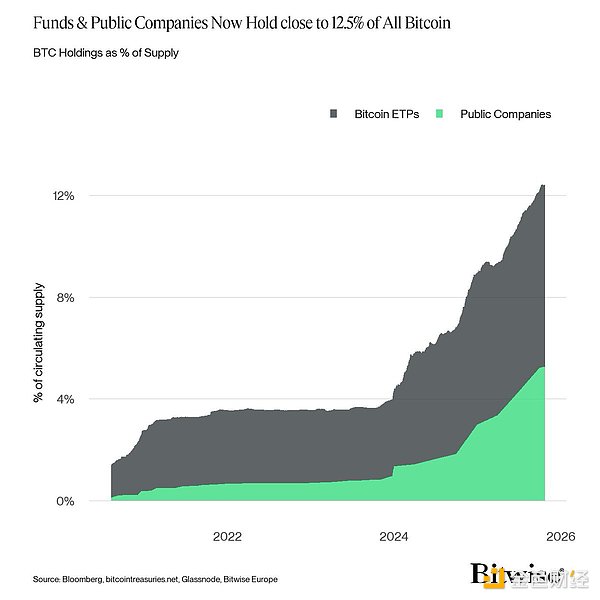

在此过程中,随着ETF以信托形式为数百万个人投资者持有资产,比特币普及面将扩大。上市公司财报亦显示其正被数十万不同投资者持有。截至本文撰写时,机构投资者(ETP与上市公司)已控制约12.5%的比特币供应量——且仍在快速攀升。

(2)周期规律

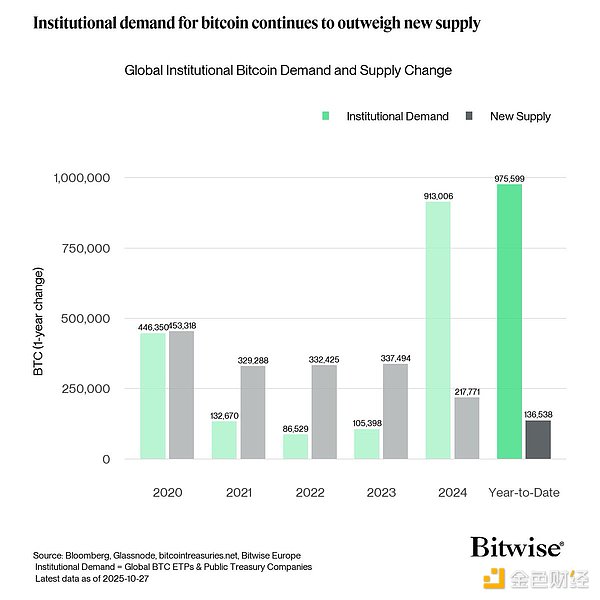

多数分析师可能认同:早期比特币牛熊周期主要由每21万个区块(约4年)发生的减半事件主导,该机制使比特币产出量减半(故称"减半")。

但减半事件的影响力正随每次事件递减——无论是绝对影响还是相对于流通供应量的比例。随着机构采纳率提升和需求结构变化,减半效应已明显减弱。

2025年数据显示:机构需求规模已达减半所致供应缺口的约7倍!

在此过程中,传统宏观周期的影响力相对增强——比特币已成为真正的"宏观资产"。

我们的量化分析同样表明:过去6个月比特币价格波动的80%以上由全球增长预期、货币政策等宏观因素驱动,代币特异性因素的影响不足5%。

然而,宏观因素的主导地位也意味着未来比特币的牛熊周期将与宏观/商业周期同步波动,由"减半"驱动的四年周期很可能"失效"。

这最终表明:比特币的积累与分配将取决于主导性的宏观环境(扩张/繁荣vs收缩/衰退),从而以风险偏好/风险厌恶模式引发价格的短期涨跌波动。

3、结语

"财富大转移"的根本含义是:比特币价格需要达到更高——远高于当前——的水平,才能激励进一步普及并完成从早期散户向机构投资者的转移。

机构投资者的持续涌入意味着比特币已成为真正的"宏观资产",预示着未来的牛熊周期将越来越由宏观/商业周期(而非减半事件)主导。

来源:金色财经

本站内容来源于公开网络,仅作信息整理与展示之用,不代表本站立场或观点。相关内容不构成任何投资、交易或决策建议,亦不作为任何行为依据。请读者自行判断并承担相关风险。

本站不向特定国家或地区用户提供服务。如相关内容在您所在地区存在法律或监管限制,请您停止访问。