邓通,金色财经

2025年9月5日,Hyperliquid宣布要推出稳定币 USDH,网络升级后,验证者将通过链上透明投票机制,选择最适合构建原生铸造Hyperliquid稳定币的团队。有意向的团队可在论坛提交提案。

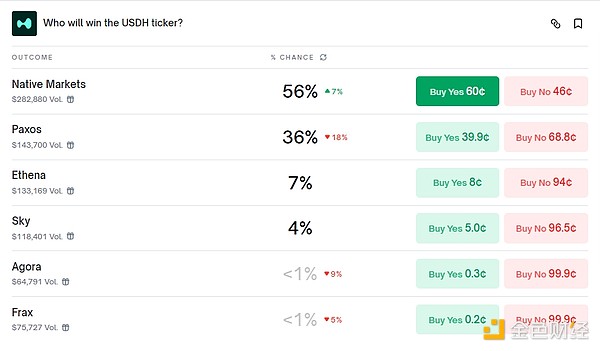

消息一出,业内多家加密公司纷纷提交提案拟支持HyperLiquid稳定币USDH,USDH稳定币发行权竞争愈发激烈。甚至Polymarket上还推出了相关押注。

本文梳理都有哪些公司参与了USDH发行权竞争,并探讨为何USDH如此受欢迎、是否会对USDC造成冲击。

一、六大公司的USDH发行权之争

Native Markets

2025年9月5日,在 Hyperliquid 公告发布后仅一个多小时,Hyperliquid 倡导者 Max Fiege 创立的 Native Markets 公司即提交了提案,首先打响了USDH稳定币发行权之争。该计划将通过 Stripe 的稳定币支付处理器 Bridge 发行 USDH,但遭到了社区的强烈反对。

Paxos

2025年9月7日,稳定币发行商Paxos在X平台发文表示,目前已经提交提案拟支持HyperLiquid稳定币USDH,如果提案获得批准意味着由Paxos发行的USDH将符合GENIUS法案标准,此外收益共享将推动协议和验证者发展,清晰的监管和全球规模也可匹配HyperLiquid增长。Paxos将从支持USDH的储备中分配95%的利息来回购HYPE,并将其重新分配给生态系统计划、合作伙伴和用户。

Frax

2025年9月8日,Frax 提交提案。Frax于今年年初推出了 frxUSD 稳定币,并提议以 1:1 的比例为 USDH 提供支持,而 frxUSD 本身则由贝莱德的收益型 BUIDL 链上国库基金支持。Frax 的核心团队写道,根据 Frax 的提议,“100% 的底层国库债券收益将以编程方式在链上转发给 Hyperliquid 用户,且 Frax 的手续费为零。 ”Frax 将该提案定义为“社区优先”,旨在“在 frxUSD、USDC、USDT 和法币之间实现顺畅的铸币/赎回”,并符合 GENIUS 标准。Frax 表示,鉴于国库券的年利率为 4%,Hyperliquid 目前的稳定币存款每年可带来 2.2 亿美元的收益。“我们无意操纵 USDH,我们只想提供底层稳定币基础设施。我们所有的基础设施都围绕 frxUSD 构建,这使得它更容易作为支撑。USDH 将继承所有这些功能,包括多链支持、铸造/兑换功能、合规性以及未来的功能,例如银行卡消费。”

Agora、Rain、LayerZero

2025年9月8日,稳定币初创公司 Agora 提议由其联合 Rain 和 LayerZero 等基础设施提供商,共同为 Hyperliquid 提供 USDH 稳定币支持,Agora 承诺将 USDH 所有净收入全部用于 HYPE 回购和基金支持,并提供至少 1000 万美元初始流动性。USDH 将采用合规结构,具备多地发行资质,并优先服务于 Hyperliquid 生态,避免外部平台锁定或导流。

Sky(原MakerDAO)

2025年9月9日,Sky(原MakerDAO)加入Hyperliquid旗下USDH稳定币发行权竞争。Sky联合创始人Rune在X平台发文表示:“Sky为Hyperliquid提供USDH的主要优势:USDH将获得22亿美元USDC的即时流动性用于链下兑付; Sky可将其超80亿美元的资产负债表部署到Hyperliquid;Hyperliquid上所有USDH可获得4.85%的收益率,高于国债收益率,所有USDH产生的4.85%收益将用于HYPE回购基金; Sky可提供2500万美元资金创建独立的Hyperliquid Star项目,自主发展Hyperliquid DeFi; Sky可将其回购系统转移到Hyperliquid,利用每年超过2.5亿美元的利润构建USDH流动性。”

Ethena Labs

2025年9月8日,第三大美元稳定币USDe发行方Ethena Labs暗示即将加入Hyperliquid旗下USDH稳定币发行权竞争,Ethena Labs发文表示,“亲爱的Jeff(Hyperliquid联创),我给你写信了,但你还是没回电。我去年秋天就发了两份USDH提案,你肯定没收到。可能是discord出了问题或者其他什么问题,有时我记部署地址时写得太潦草了。”

次日,Ethena Labs正式发布提案,请求社区及验证者群体将USDH代币标识纳入考量范围,提议推出一款以Hyperliquid平台为核心的稳定币。该稳定币将整合Ethena及其合作伙伴在实战中积累的专业经验与资源,并着重强调安全性、社区共建及合规性。Ethena承诺投入大量资金与人力资源,致力于将USDH打造成为Hyperliquid用户及开发者群体中的标杆级、顶尖稳定币。 提案的核心条款包括,USDH初始将由USDtb 100%背书;Ethena承诺将USDH储备产生的至少95%的净收入用于Hyperliquid社区;若Hyperliquid社区希望将核心交易所当前以USDC计价的交易对重新计价至USDH,Ethena将承担所有USDC迁移至USDH的交易成本;Ethena Labs研究团队将向Ethena风险委员会提交提案,申请将USDH列为USDe的合规背书资产等。

Ethena展示了与Anchorage Digital(一家联邦特许的数字资产银行)以及Securitize(一家由贝莱德支持的现实资产代币化公司)的合作。Anchorage负责发行Ethena的USDtb稳定币,该稳定币由贝莱德的代币化基金BUIDL提供支持。 贝莱德数字资产主管Robert Mitchnick在提案中表示:“我们很高兴能够让Ethena的USDtb接入Hyperliquid。USDtb由BUIDL 100%支持,能够为Hyperliquid用户提供机构级现金管理,以及链上流动性。”根据Ethena的提案,USDH将最初由USDtb支持,从而间接获得这家管理规模达14万亿美元的资产管理巨头贝莱德BUIDL基金的支持。USDH储备产生的收益中至少95%将被分配至Hyperliquid的“援助基金”,并用于回购HYPE代币以及对验证者的分配。

二、为何USDH如此受欢迎?

Paxos 指出:Hyperliquid 生态系统中最大的机遇在于确保稳定币余额和交易费产生的收入能够回流到生态系统的建设者和用户。USDH 凭借其发行规模、激励机制解决了这个问题。

据Hyperliquid 在X发帖:Hyperliquid 的回购计划已经吸收了超过 3000 万个 HYPE 代币。Hyperliquid 的举动收紧了供应,提高了代币价值,并表明 Hyperliquid 致力于将收入返还给其生态系统而不是外部股东。 Hyperliquid 加强了围绕 USDH 的激励循环,使得USDH 稳定币对寻求收益和治理风险的交易者更具吸引力。

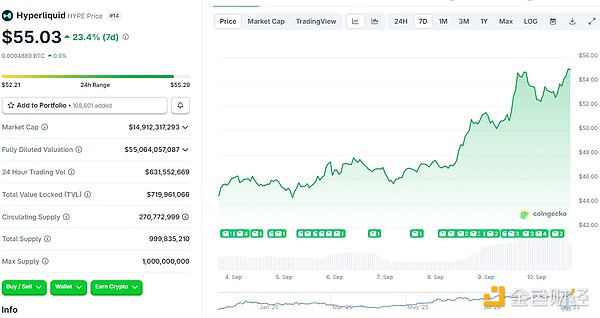

受USDH稳定币消息的影响,市场再度普遍看好Hyperliquid生态及HYPE的行情走势。最近,巨鲸和机构纷纷入场HYPE。如仅9月8日一天,巨鲸“qianbaidu.eth”存入了205万枚USDC用于购买HYPE;qianbaidu.eth买入了价值1200万美元的HYPE;某聪明钱向Hyperliquid充值401万枚USDC,其中299.6万枚已买入63197枚HYPE;TheBlock联创、6MV创始人Mike Dudas于X发文表示,6MV已经加仓大量HYPE,本周末的事件清楚地表明Hyperliquid生态已经准备好起飞;纳斯达克上市公司 Lion Group Holding Ltd.宣布计划将其全部 SOL 和 SUI 资产转换为 HYPE。

HYPE的强劲走势是投资市场信心的体现。近7日,HYPE以上涨趋势为主,尤其是9月8日之后,随着多家公司的HYPE发行权竞争愈发激烈,HYPE涨势喜人,截至发稿报55.03美元,7日涨幅23.4%。

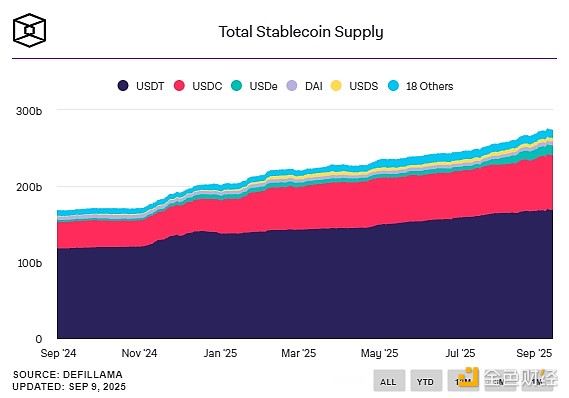

三、USDH 会冲击 USDC吗?

根据美国《GENIUS法案》,稳定币发行人不得直接向持有人支付利息。这使得USDH与Circle的USDC有着根本的区别。这一法律界限意味着,即使在低利率环境下美国国债收益率缩水,Circle 也无法在收益率上展开竞争。

如果 USDH 成功,虽然不能直接向持有人支付利息,但可以通过其他方式将收益回馈给生态系统,比如 Paxos 提出从支持 USDH 的储备中分配 95% 的利息来回购 HYPE,并将其重新分配给生态系统计划、合作伙伴和用户,Frax 也提议将 100% 的底层国库债券收益以编程方式在链上转发给 Hyperliquid 用户。这种间接的收益分配方式,使得 USDH 在合规的前提下,能够为用户提供一定的经济激励,这与 USDC 形成了明显的区别。进而使 USDH 从 USDC 吸走大量流动性,尤其是在更青睐收益率的 DeFi 市场,这可能会削弱 Circle 的地位。

根据 《MiCA 法案》,MiCA 通过要求 1:1 的准备金比例有效地禁止了有收益的稳定币,并且由于缺乏准备金,算法稳定币也遭到禁止。虽然 MiCA 并未直接使用“禁止”一词来指代收益型稳定币,但该法规旨在保护银行功能并防止其与银行产品过于相似,这使得发行收益型稳定币与该框架不相容。

就在业内人士讨论USDH是否会冲击USDC时,Circle 加入了 Hyperliquid 以捍卫自己的地位。

Circle联合创始人兼CEO Jeremy Allaire于X发文表示,不要被炒作迷惑。Circle将成为Hyperliquid生态中的主要参与者和贡献者。很高兴看到其他人购买新的美元稳定币代码并参与竞争,但有着深度流动性以及几乎即时跨链互操作性的USDC一定会受到市场的热烈欢迎。Circle 正准备在 HYPE 生态系统中推出原生 USDC,旨在确保其在 USDH 占据主导地位的领域中仍占有一席之地。

这使得两大稳定币系统之间的竞争变成了同一平台内的正面交锋:

USDH 凭借收益、用户激励和新治理等优势颇具吸引力。

USDC 具有规模、流动性、监管信任和互操作性等吸引力。

四、业内人士的观点

Bernstein 分析师认为,USDH 和其他稳定币的推出应该会创造一个更具竞争性的环境,但对 Circle 的影响不会立即显现。“为新的稳定币注入流动性并非易事,尤其对于期货等加密资本市场产品而言,因为持仓规模和执行效率至关重要。Hyperliquid 可能会选择与更多稳定币合作伙伴(包括 Paxos)合作,以增强其平台的弹性,但在其期货产品上构建流动性是一个循序渐进的过程。”

“随着降息周期的开始,我们预计数字资产周期将转向风险驱动,从而进一步推动 USDC 需求(以及对 USDC 链上收益的需求)。此外,随着 Circle 继续扩大其 USDC 金融生态系统,支付和金融服务整合对稳定币的需求仍处于早期阶段。”

Bitget Wallet 首席营销官 Jamie Elkaleh 在一份报告中表示:“通过锚定原生稳定币,Hyperliquid 减少了对 USDC 或 USDT 等外部资产的依赖,同时加强了其衍生品平台内交易、结算和流动性之间的整合。从很多方面来看,USDH 与其说是与Tether、USDT 或USDC直接竞争,不如说是重新定义稳定币如何与各个协议的核心经济机制保持一致。”

Bitget 首席分析师 Ryan Lee指出:“这款稳定币已被定位为 USDC 的主要竞争对手,它的发行将有助于集中流动性,从而进一步推高 HYPE 的价格。最终,整个行业都看好 HYPE 的增长潜力,以及它长期跻身前五大加密货币的信心。”

结语

USDH 稳定币发行权竞争或将对当前的稳定币赛道格局造成深远影响,USDH 的收益机制或许对于稳定币如何在“合规与收益”之间寻求平衡有重要启发。

随着USDH 稳定币发行权之争尘埃落定,HYPE能否跻身主流币行列、USDH是否可以与USDC一决高下、USDC能否守住市场份额,都是接下来值得关注的看点。

来源:金色财经

本站内容来源于公开网络,仅作信息整理与展示之用,不代表本站立场或观点。相关内容不构成任何投资、交易或决策建议,亦不作为任何行为依据。请读者自行判断并承担相关风险。

本站不向特定国家或地区用户提供服务。如相关内容在您所在地区存在法律或监管限制,请您停止访问。