目前有三个核心驱动因素推动比特币市场:

1) 不断扩张的全球流动性,

2) 加速的机构资本流入,

3) 对加密货币友善的监管环境。

这三个因素同时作用,创造了自2021 年牛市以来最强劲的上行动力。比特币年增约80%,我在中短期内,可能破坏这种上行动能的因素有限。

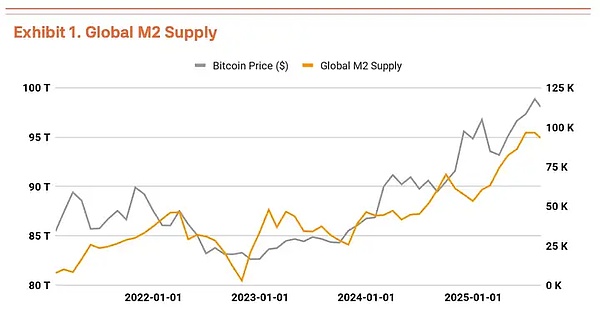

在全球流动性方面,突出的一点是主要经济体的M2 货币供应量已超过90 兆美元,创下历史新高。历史上,M2 成长率和比特币价格显示出相似的方向性模式,如果当前的货币扩张持续下去,则仍有很大的进一步升值空间。

此外,川普施压降息以及联准会的鸽派立场,为过剩流动性流入另类资产开辟了道路,而比特币成为主要受益者。

同时,机构对比特币的累积正以前所未有的速度进行。美国现货ETF 持有130 万枚BTC,约占总供应量的6%,仅微策略公司(MSTR) 持有629,376 枚BTC(价值712 亿美元)。关键在于这些购买代表的是结构性策略,而非一次性交易。微策略公司透过发行可转换债券持续购买,尤其标志着新的需求层正在形成。

此外,向比特币投资开放401(k) 退休帐户,创造了接触一个8.9 兆美元资本池的潜在通道。即使保守地分配1%,也将意味着890 亿美元——大约相当于比特币当前市值的4% 。鉴于401(k) 资金具有长期持有的特性,此发展不仅应有助于价格升值,也应有助于降低波动性。这标志着比特币从投机资产转变为核心机构持有资产的明确讯号。

虽然超买,但机构提供底部支撑

链上指标显示了一些过热讯号,但重大的下行风险仍然有限。 MVRV-Z 指标(衡量当前价格相对于投资者平均成本基础)处于2.49,位于过热区域,最近曾飙升至2.7,警告可能出现近期回档。

然而,追踪投资者已实现盈利/亏损的aSOPR(1.019)和衡量市场整体未实现盈利/亏损的NUPL(0.558)均保持在稳定区域,显示市场整体健康。

简而言之,虽然当前价格相对于平均成本基础(MVRV-Z)偏高,但实际卖出行为发生在适度获利水准(aSOPR),整个市场尚未达到过度获利区域(NUPL)。

机构购买力超过零售购买力支撑了这个动态。来自ETF 和微策略公司类型实体的持续累积提供了稳固的价格支撑。短期内可能出现回调,但趋势逆转似乎不太可能。

今日恐慌指数为53,降至中性状态。

8月15日ETH的流量占比已高达48%,是本轮周期迄今为止的最高点。该比值意味着进出交易平台的资金几乎一半为 ETH,已经能和BTC持平,也能从侧面印证当前市场资金对 ETH极高的兴趣。

当资金更多开始关注ETH的时候,ETH的汇率就会走强,ETH开始跑赢BTC。当前ETH/BTC汇率仅仅只有0.04 左右,距离21年巅峰期的0.08还相差甚远,如此看来 ETH/BTC 汇率当前仍处于低估范围,只需资金保持关注度,理论上当前的汇率仍有上升空间。

来源:金色财经

本站内容来源于公开网络,仅作信息整理与展示之用,不代表本站立场或观点。相关内容不构成任何投资、交易或决策建议,亦不作为任何行为依据。请读者自行判断并承担相关风险。

本站不向特定国家或地区用户提供服务。如相关内容在您所在地区存在法律或监管限制,请您停止访问。