距离 10 月 11 日那场席卷全球的市场崩盘已经过去快一周。那一夜,超过 192 亿美元的杠杆头寸被清算,投资者惊醒于惨烈的爆仓,整个加密市场的信心似乎被抽空。

然而,短短几天之后,市场的另一端出现了新的信号——稳定币巨头 Tether 与 Circle 共计铸造了约 45 亿美元的新稳定币。

这笔规模巨大的“美元注入”,在市场信心仍处低谷时显得格外醒目。它不仅代表着资金的重新流动,更可能成为未来几周行情转折的风向标。

有人将之视为市场的“回血”,有人却担心这是新一轮泡沫的开端。但无论观点如何,稳定币的扩表行为,总是在危机后的关键时刻出现。

一、稳定币增发

在传统金融世界中,货币供应量的变化常被视为经济冷暖的指标;在加密世界,稳定币的铸造规模同样扮演着类似角色。

每当市场情绪极度低迷、杠杆大面积清算之际,Tether 和 Circle 的动作往往最值得关注。

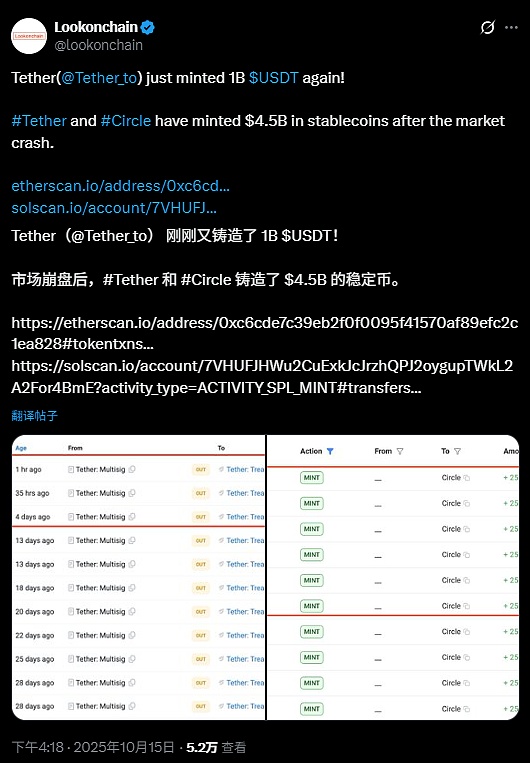

这一次也不例外。根据链上监测工具与主流媒体报道,两家公司在短时间内相继完成了大额增发:Tether 已连续铸造了三批 10 亿 USDT,Circle 在几天内铸造了价值 15 亿美元的 USDC,以 2.5 亿美元的增量发行。

在崩盘后流动性枯竭的阶段,这样的规模足以让整个市场“重新运转”。

交易所的深度恢复,做市商的资金回补,机构的对冲仓位调整,几乎都离不开稳定币的支撑。

换句话说,Tether 与 Circle 的这笔铸造行为,就像往一个失血的市场里重新注入血液。

过去的经验也显示,这类行为往往出现在市场最脆弱的节点。

2020 年“黑色三月”后,Tether 在数周内增发逾 50 亿美元的 USDT;2022 年 Luna 崩盘后,Circle 在短期内增加了 30 亿美元的 USDC。

这些行动一开始被视作救援信号,而事实也证明,它们常常伴随着市场底部的出现。

二、流动性的恢复

要理解稳定币增发的意义,必须先看清它在市场运作中的角色。

在崩盘后的几天里,市场交易量急剧萎缩,大量资金被困在保证金清算、流动性池枯竭、稳定币脱锚等链式反应中。

Tether 与 Circle 的铸造行为,其实是在填补系统性的资金缺口。

这些新发行的稳定币并不会立刻流向散户钱包,而是优先进入交易所与机构账户。它们作为清算、结算与抵押资产,被用于补充市场的“基本流动性”。

这就是为什么在增发消息传出后不久,主流交易所的深度指标与现货成交量都有明显回升的原因。

更重要的是,稳定币的再铸造不仅恢复了交易活动,还重新点燃了做市商的信心。

在经历暴跌后,机构往往会收缩仓位、暂停自动化做市策略,而新增的稳定币供应,则给他们提供了重新启用策略的“弹药”。

当流动性回流、价差缩小、市场秩序恢复,恐慌情绪也随之缓解。

可以说,45 亿美元的增发不仅是一笔资金补给,更是一场心理修复。它让市场重新相信,价格波动虽剧烈,但体系仍在运行,美元仍在进场,游戏还未结束。

三、情绪的反转

价格与情绪,在加密市场中常常形成共振。

10 月 11 日的暴跌让许多投资者陷入“系统性绝望”,稳定币的溢价指数一度跌破 0.998,说明连避险资产都被抛售。

然而,随着增发消息的出现,USDT 与 USDC 的锚定价迅速回稳,市场恐慌指数也开始回升。

这种变化并非巧合。

稳定币的增发往往被投资者解读为资金回流的前兆——意味着有机构或做市商在低位囤积筹码,意味着新的美元流入正准备重启。

尤其是当增发规模达到数十亿美元级别时,这种信号会迅速放大,吸引场外观望资金重新进入。

实际上,过去三年的数据已经证明:稳定币市值的上升与比特币、以太坊价格的回暖存在高度相关性。它并不直接推高币价,却提前反映了资金的意愿与流动方向。

可以说,Tether 与 Circle 的每一次扩表,都是市场情绪拐点的晴雨表。

如今,市场正从“恐慌冻结”向“谨慎乐观”过渡。大额资金的再部署、主流币的逐步修复、交易深度的回升,背后都离不开这 45 亿美元的支撑。

这并非一夜之间的奇迹,而是资金系统重新运转的自然反应。

四、宏观信号

从更宏观的视角看,这场 45 亿美元的增发,实际上与全球资金环境息息相关。

虽然美联储仍维持高利率区间,但市场已开始押注 2026 年初的降息周期,而风险资产往往在政策转向之前提前反弹。

稳定币的扩张,很可能正反映了这种流动性预期的提前释放。

换句话说,Tether 与 Circle 的铸造行为并非孤立事件,它可能意味着部分美元资金开始回流风险市场。

尤其是 Tether 的资产储备中,大量配置于短期美债,增发也意味着其对美国流动性环境的信心增强。

然而,增发背后也潜藏着结构性风险。

监管层长期关注的核心问题在于:这些稳定币是否真的有 100% 的美元或等价资产支撑?在稳定币总供应量突破 1800 亿美元的当下,任何一次大规模扩表,都会引发监管机构对其资产透明度与审计机制的追问。

同时,过快的流动性释放也可能带来新的泡沫。

如果新增的 45 亿美元流入高杠杆、投机性协议,那么市场可能重蹈覆辙。

历史已经多次证明,流动性推动的上涨往往伴随着更剧烈的波动。

五、尾声:资金重生与秩序重建

在加密市场的周期逻辑里,每一次剧烈震荡,最终都会带来结构性的重组。

稳定币的增发,是这种重组的起点——它并非救赎,而是市场从混乱中恢复秩序的自然反应。

45 亿美元的铸造,代表着市场机制仍在运转:有资金愿意进场,有机构在补仓,有系统在修复。这是信号,不是噪音。它并不意味着行情立刻反转,但意味着市场已经开始自我修复。

正如一位交易员所言:“当稳定币重新流动,市场就重新呼吸。”

或许未来几周,价格仍将震荡、情绪仍有波折,但这 45 亿美元的注入,至少说明市场并未放弃。

在恐慌过后的灰烬之中,新的周期正在缓慢成形。

而 Tether 与 Circle,这两个掌握美元流动命脉的发行者,再次成为市场复苏的隐形推手。

来源:金色财经

本站内容来源于公开网络,仅作信息整理与展示之用,不代表本站立场或观点。相关内容不构成任何投资、交易或决策建议,亦不作为任何行为依据。请读者自行判断并承担相关风险。

本站不向特定国家或地区用户提供服务。如相关内容在您所在地区存在法律或监管限制,请您停止访问。