当以太坊 Layer2 日交易量突破 3000 万笔、RWA 代币化规模逼近 500 亿美元,区块链行业正从 “概念炒作” 彻底转向 “价值落地”。

2025 年全球机构对区块链的投资额已达 890 亿美元,较去年激增 120%,但普通投资者却仍在迷茫:

是跟风追涨 Layer2 代币,还是布局看似稳健的 RWA 项目?

哪些赛道能穿越周期,哪些只是昙花一现?

区块链金融 老炮三哥董永 在近期闭门分享中直言:

2026 年的投资逻辑变了,不再是“赌技术风口”,而是看“落地渗透率”—— 那些能解决真实需求、符合监管框架、有机构资金背书的赛道,才是真正的金矿。

本期将结合全球最新案例与数据,拆解 3 大核心赛道的投资逻辑,帮你找准明年的布局方向。

一、【RWA 2.0】从 “不动产上链” 到 “稀缺股权代币化”

如果说 2025 年是 RWA 的 “基础设施年”,2026 年就将是 “资产爆发年”。

随着监管框架日趋清晰,RWA 的资产类型正从传统不动产向私募股权、知识产权等稀缺资产延伸,预计 2026 年全球链上价值将突破 300 亿美元,而 “股权代币化” 将成为最大增长点。

1.1 私募股权代币化:普通人也能投字节跳动?

以往动辄百万美元起投的科技巨头私募股权,正通过区块链技术走向大众。

2025 年 10 月,德林控股斥资 4500 万港元将字节跳动、Kraken 等明星企业股权代币化,彻底打破了私募投资的高门槛壁垒。

其运作逻辑值得重点关注:

资产筛选:

精准锁定高增长稀缺资产 —— 字节跳动估值超千亿,旗下 TikTok 拥有 19 亿月活用户;Kraken 作为顶级加密交易所,估值达 150 亿美元,均是普通投资者此前无法触及的标的;

合规架构:

通过特殊目的公司(SPV)持有股权,再对 SPV 进行代币化改造,全程由持牌机构操作,并向香港证监会提交审批;

流动性设计:

代币将在合规平台上线交易,投资者可小额买入(预计单份门槛低于 1000 港元),实现 “千元间接持有科技巨头股权”。

老炮三哥董永 在研讨中分析:

这类项目的核心价值是“资产普惠”,但要警惕“伪股权”陷阱 —— 必须核查 SPV 股权持有证明、代币与股权的绑定协议,像德林控股这样有公开公告、持牌背书的项目才值得关注。

1.2 商业地产 + 基金双轮驱动:香港的标杆实践

不动产代币化正在告别 “散售住宅” 阶段,转向商业地产与基金组合的规模化运作。

德林控股同步推进的香港中环德林大厦(价值 6000 万港元)与 Animoca Brands 基金代币化项目,堪称 2026 年的风向标:

商业地产上链:

依托 Asseto 的区块链基础设施,将写字楼产权拆分为可流通代币,投资者能实时查看租金收益、空置率等数据,年化预期收益达 4.5%;

基金代币化:

Animoca Brands 基金覆盖 400 家 Web3 企业,估值超百亿,通过 Ripple Labs 技术支持实现份额代币化,入选香港数码港试点计划,流动性较传统 LP 份额提升 10 倍。

对比 2025 年某爆雷的住宅 RWA 项目,这类合规项目的优势显而易见:资产位于核心地段(香港中环)、运营数据透明(链上可查)、退出渠道明确(2026 年初启动代币分派),违约风险显著降低。

1.3 投资策略:优先选择 “持牌机构 + 稀缺资产” 组合

2026 年布局 RWA,需遵循 “三看” 原则:

看发行方资质:

首选香港 SFC 持牌机构(如德林证券)、美国 SEC 注册平台发行的项目,避免无资质的 “灰色平台”;

看资产类型:

科技股权(高增长)、核心商业地产(稳收益)优于普通住宅、大宗商品,前者需求刚性更强;

看流动性机制:

确保代币在合规平台有交易市场,或有明确的赎回条款(如每月开放赎回),避免资金锁死。

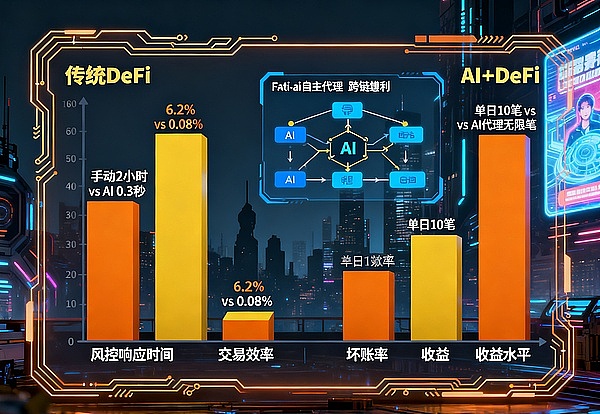

二、【AI+DeFi】智能金融的 “效率革命”

去中心化金融(DeFi)正在告别 “手动操作” 时代,AI 的融入使其实现了风控、交易、投顾的全流程自动化。

随着 2026 年 DeFi TVL 预计突破 1 万亿美元,“AI+DeFi” 将成为拉开项目差距的核心竞争力,其中三个细分场景已显现投资价值。

2.1 智能风控:把 “坏账率” 压到 0.1% 以下

传统 DeFi 因缺乏有效风控,坏账率常高达 5%-8%,而 AI 的介入正在彻底改变这一现状。

以 Bittensor 项目为例,其通过去中心化 AI 子网构建风控模型:

数据维度:

整合链上交易历史、钱包活跃度、跨平台资产配置等 100 + 维度数据;

实时响应:

AI 模型每秒更新风险评分,当某钱包出现异常转账(如突然转入大量匿名资产),智能合约可自动冻结借贷权限;

实战效果:

接入该风控系统的借贷协议,坏账率从 6.2% 降至 0.08%,资金效率提升 30%。

国内银行业的实践也印证了这一趋势:

某国有银行通过区块链 + AI 反欺诈系统,将信用卡盗刷识别时间压缩至 0.3 秒,年损失减少 28 亿元,这种技术逻辑正快速复制到合规 DeFi 领域。

2.2 自主交易代理:让 AI 帮你 “跨链套利”

Fetch.ai 的自主代理(Autonomous Agents)技术,正在解决 DeFi 用户 “操作复杂、错失机会” 的痛点。

这些 AI 代理能自主完成:

跨链比价:

实时监控以太坊、BSC 等 10 + 条链的资产价格,发现 0.5% 以上的套利空间立即执行交易;

自动调仓:

根据市场波动调整资产配置,如当 ETH 波动率超过 30%,自动将 50% 仓位切换为稳定币;

策略学习:

通过机器学习优化交易模型,某用户接入后,被动收益较手动操作提升 47%。

老炮三哥董永 在研讨中提醒:

选择这类项目要看“AI 模型透明度”—— 优先选择公开回测数据(如过去 6 个月套利收益率)、支持策略自定义的平台,避免“黑箱操作”。

2.3 智能投顾:把 “机构级策略” 带给普通人

AI 正在打破传统投顾的门槛,让小额投资者也能享受专业配置服务。

截至 2025 年 Q2,国内证券行业智能投顾管理资产规模达 7.8 万亿元,而区块链智能投顾更进一步:

链上资产全托管:

通过智能合约实现 “策略执行 - 收益分配” 全自动化,无需信任中介;

个性化定制:

输入风险偏好(如 “保守型”“进取型”),AI 自动生成 RWA + 加密资产的配置方案;

收益透明化:

每笔交易、每笔收益均上链可查,避免传统投顾的 “暗箱操作”。

三、【Layer2 与模块化】区块链的 “基础设施升级”

以太坊 Layer2 与模块化区块链的技术突破,正在解决 “高 Gas 费、低吞吐量” 的最后瓶颈,为大规模应用铺路。

2026 年,这一领域的投资机会将从 “协议代币” 转向 “生态应用”,预计 Layer2 用户数将突破 1 亿。

3.1 零知识汇总(ZK-Rollup):2026 年的 “流量入口”

以 StarkNet 为代表的 ZK-Rollup 技术,凭借 “高速度、低费用、强安全” 的优势,已成为 Layer2 的主流方向。

其核心突破体现在:

性能提升:

StarkNet 的 TPS 已达 1000+,交易成本降至 0.05 美元以下,较以太坊主网降低 90% 以上;

生态扩张:

已吸引 300 + 项目入驻,涵盖 DeFi(如 zkSync Era 上的 Curve 分叉)、NFT(Art Gobblers)、游戏(Illuvium);

机构认可:

灰度已推出 StarkNet 生态 ETF,首募规模达 2 亿美元,显示机构对其长期价值的认可。

对比 Optimism 等乐观汇总方案,ZK-Rollup 的验证速度更快、数据压缩率更高,更适合高频交易场景(如游戏、支付),2026 年有望占据 Layer2 60% 以上的市场份额。

3.2 模块化区块链:让开发者 “按需搭链”

Celestia、Fractal 等模块化项目,通过 “解耦共识层、执行层、数据可用性层”,彻底改变了区块链的开发模式。

开发者无需再搭建完整区块链,只需:

选择基础层:

接入 Celestia 的数据可用性层,节省 90% 的基础设施成本;

定制执行层:

根据需求选择以太坊兼容或自定义执行环境,如游戏项目可侧重 “低延迟”,金融项目可侧重 “高安全”;

快速上线:

某 Web3 游戏团队通过模块化架构,将开发周期从 6 个月缩短至 1 个月,上线后日活快速突破 10 万。

这种 “搭积木式” 的开发模式,正吸引大量传统互联网团队入场,预计 2026 年模块化区块链上的应用数量将增长 300%。

3.3 投资逻辑:从 “赌协议” 到 “投生态”

老炮三哥董永 在研讨中总结了 Layer2 投资的 “三段论”:

底层协议:

优先选择已落地、有真实交易数据的项目(如 StarkNet、Arbitrum),回避仅靠白皮书融资的 “空气项目”;

生态应用:

重点关注 “高频刚需” 场景 —— 游戏(用户付费意愿强)、支付(落地需求明确)、DeFi(资产沉淀多),某 ZK-Rollup 上的支付应用已实现日交易 100 万笔,代币涨幅超 5 倍;

基础设施:

为 Layer2 提供工具的项目(如开发工具、安全审计)同样值得关注,CertiK 等合规审计平台因需求激增,2025 年营收增长 200%。

四、2026 年投资避坑:三大 “伪赛道” 需警惕

在布局机会的同时,更要避开披着 “创新外衣” 的陷阱。

结合 “华链・链金炉” 的调研,以下三类项目需坚决规避:

4.1 无合规背书的 “空气 RWA”

这类项目打着 “房地产代币化”“应收账款上链” 的旗号,却无法提供:

持牌机构的发行资质;

可验证的资产权属文件(如不动产登记编号);

第三方托管报告。2025 年某虚假 RWA 项目伪造商业地产产权,导致投资者损失超 2 亿元,这类项目在 2026 年仍会增多,核查合规文件是唯一避坑手段。

4.2 宣称 “量子抗性” 的概念项目

抗量子区块链虽有长期价值,但目前技术远未成熟。

库比克、QRL 等项目多处于测试阶段,尚无真实应用落地,却被炒作 “量子时代必备”。

老炮三哥董永 提醒:

量子计算大规模应用至少还需 10 年,现在布局这类项目,无异于为“遥远概念”买单。

4.3 无数据支撑的 “AI+DeFi”

部分项目仅在白皮书提及 “AI 技术”,却拿不出:

风控模型的回测数据;

AI 代理的实际交易收益;

第三方技术审计报告。

这类 “伪 AI” 项目本质还是资金盘,需通过 “数据穿透” 识别 —— 要求项目方公开链上策略执行记录,避免被 “概念包装” 迷惑。

—— END ——

【华链 · 链金炉_No.29】

来源:金色财经

本站内容来源于公开网络,仅作信息整理与展示之用,不代表本站立场或观点。相关内容不构成任何投资、交易或决策建议,亦不作为任何行为依据。请读者自行判断并承担相关风险。

本站不向特定国家或地区用户提供服务。如相关内容在您所在地区存在法律或监管限制,请您停止访问。